平成30年分年末調整の新様式「配偶者控除等申告書」記入のポイント

2018年11月16日

こんにちは。名古屋市緑区有松の税理士 米津晋次です。今年も早いもので、年末調整の時期が近づいてきました。

勤務先からは、まもなく扶養控除等申告書などの年末調整関係書類が配布されると思います。

今回の年末調整書類については、記入する用紙が増えていますので、少し注意して提出してください。

新様式「配偶者控除等申告書」が増えた

◆昨年までの年末調整記入用紙

昨年までの年末調整確認・記入用紙といえば、次のものだったと思います。

(1)扶養控除等申告書(今年分と来年分)

(2)保険料控除申告書兼配偶者特別控除申告書(今年分)

(ほかに、住宅ローン控除を受ける人は、住宅借入金等特別控除申告書)

◆平成30年(2018年)年末調整確認・記入用紙

平成30年の年末調整では、次の年末調整確認・記入用紙が配布されます。

(1)扶養控除等申告書(今年分と来年分)

(2)保険料控除申告書(今年分)

(3)配偶者控除等申告書(今年分)

(住宅借入金等特別控除申告書(住宅ローン控除を受ける人のみ))

昨年までと何が変わったかというと、簡単にいえば、昨年までの「(2)保険料控除申告書兼配偶者特別控除申告書」が2つの用紙に分かれたということです。

ただ、単純に分かれただけではありません。

配偶者特別控除申告書部分が、配偶者特別控除だけでなく、配偶者控除の計算もするようになったのです。

なぜでしょうか。

それは、平成30年分年末調整から大きな改正があったからです。

平成30年分からの配偶者控除・配偶者特別控除の改正

平成30年分年末調整改正の目玉は、配偶者控除、配偶者特別控除の改正です。

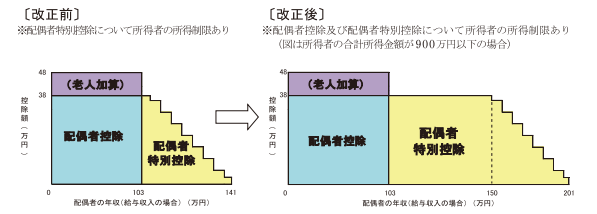

◆配偶者控除・配偶者特別控除改正の概要

(出典:国税庁。以下同様)

図を見て気づくのが、まず、配偶者特別控除が適用になる配偶者所得の範囲拡大です。(横軸)

また、所得控除38万円満額が受けられる配偶者の所得範囲も拡大していますね。(縦軸)

図からはわからないのですが、配偶者控除に本人の所得制限が導入されました。

配偶者特別控除についても、所得制限の追加が行われています。

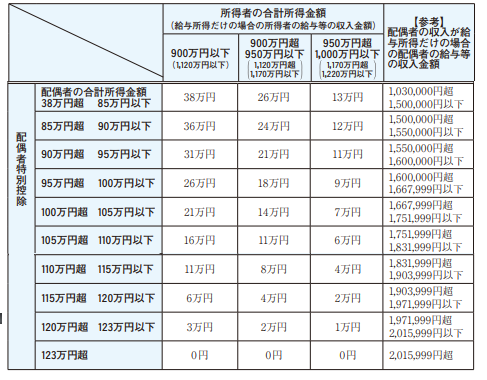

◆配偶者特別控除の改正

配偶者所得金額の範囲拡大

昨年までの配偶者特別控除は、適用対象者の配偶者の所得金額の上限が76万円(給与収入だけの場合141万円)まででした。

しかし、平成30年分からは、配偶者特別控除を受けられる配偶者所得金額の上限が123万円(給与収入だけの場合201万円)までに大きく拡大しています。

昨年まで配偶者特別控除を受けられなかった人の中から、この改正で受けられるようになる方が多くみえると思います。

配偶者特別控除の満額適用範囲拡大

昨年までの配偶者特別控除については、38万円満額控除を受けられたのは、配偶者の所得金額が38万円超39万3999円(給与収入だけの場合104万9999円)までの人でした。

これが、平成30年分からは、配偶者の所得金額が85万円(給与収入のみの場合150万円)まで38万円満額控除を受けることができるようになったのです。

配偶者特別控除の本人所得制限拡大

また、昨年までの配偶者特別控除には納税者本人の所得制限があり、本人の所得金額が1000万円(給与所得のみの場合1220万円)を超える場合には、配偶者特別控除は受けられませんでした。

平成30年分からは、これまでの所得制限だけでなく、本人の所得金額が900万円(給与所得のみの場合1120万円)を超えると、配偶者特別控除額が減額になります。

たとえば、配偶者の所得金額が115万円(給与収入のみの場合約191万円)の場合、本人の所得金額が900万円の場合には、11万円の配偶者特別控除を受けることができます。

しかし、納税者本人の所得金額が930万円の場合には、配偶者特別控除額は8万円へ減額され、本人の所得金額が980万円の場合には、わずか4万円へ減額されてしまうのです。

(本人の所得金額が1000万円超の場合、配偶者特別控除は昨年までと同じく1円も受けることができません。)

配偶者特別控除が満額受けられる配偶者所得拡大

配偶者特別控除が満額の38万円受けられる配偶者の所得金額の上限は、昨年までは、399,999円(給与収入のみの場合1,040,999円)でした。

それが、平成30年からは、配偶者の所得金額の上限が85万円(給与収入のみの場合150万円)までと大幅に拡大されました。

たとえば、配偶者の所得金額が80万円の場合、昨年までは配偶者特別控除は1円も受けられませんでした。

それが、平成30年からは、38万円も受けられるようになったのです。

なお、配偶者控除の適用上限配偶者所得が85万円(給与収入のみの場合150万円)に拡大されたと勘違いされている方が多いようですが、配偶者控除の対象が拡大されたのでなく、配偶者特別控除の範囲が拡大したのです。

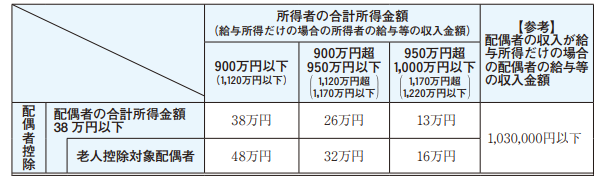

◆配偶者控除の改正

昨年までの配偶者控除については、配偶者の所得金額が38万円(給与収入103万円)以下であれば、38万円(70歳以上の老人控除対象配偶者に場合は48万円)の所得控除が受けられました。

納税者本人の所得金額は関係ありませんでしたので、たとえ本人の所得金額が1億円あろうと、配偶者の所得金額要件が該当すれば配偶者控除が満額受けられたのです。

しかし、平成30年(2018年)からは、本人の所得制限が導入されました。

まず、納税者本人の所得金額が1000万円を超える場合は、配偶者控除は1円も受けられなくなりました。

それだけではありません。

本人の所得金額が1000万円以下の場合でも、所得金額が900万円を超えると、控除額が少なくなることになりました。

・本人の所得金額が900万円超950万円以下の場合で、38万円控除が26万円控除に13万円減額。

(70歳以上の老人控除対象配偶者の場合は、48万円控除が32万円控除に16万円減額)

・本人の所得金額が950万円超1000万円以下で、38万円控除が13万円控除と26万円の減額。

(70歳以上の老人控除対象配偶者の場合は、48万円控除が16万円控除と32万円も減額)

かなり大きな減額幅ですね。

配偶者特別控除の改正でも記載しましたが、今回の改正で配偶者控除の適用上限配偶者所得が85万円(給与収入のみの場合150万円)に拡大されたと勘違いされている方が多いです。

そうではありません。配偶者特別控除の範囲が拡大したのです。

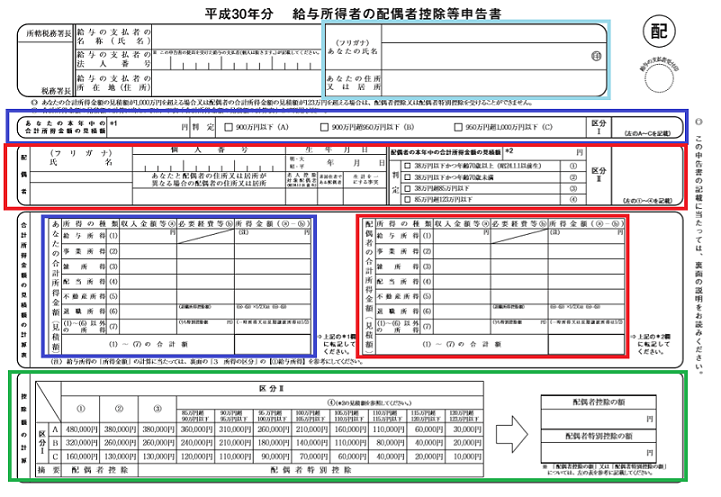

新様式「配偶者控除等申告書」記載のポイント・注意点

それでは、新様式である「配偶者控除等申告書」を記載するにあたってのポイント・注意点をお知らせしましょう。

◆配偶者控除等申告書全体の把握

まずは、全体の構成を把握することが重要です。

右端を見るとわかりやすいです。

上から「区分1」(自分の区分)、「区分2」(配偶者の区分)となっていますので、それぞれを判定します。

その判定は、用紙中央のところの「合計所得金額の見積額の計算表」を使います。

「区分1」「区分2」の判定ができたら、用紙下部で「配偶者控除額」「配偶者特別控除額」が算出できるようになっています。

◆配偶者控除等申告書記載のポイント・注意点

この「配偶者控除等申告書」記載のポイントは、ズバリ!用紙中央の右側です。

つまり「配偶者の合計所得金額(見積額)」です。

ここだけは、慎重に記載をしてください。

ここがいい加減だと、配偶者特別控除額が正しくなくなり、後日税務署から指摘を受けることになります。

特に、1社にしか勤務しておらず、ほかに所得がない方は、この年末調整だけで所得税が決まりますので、注意しましょう。

なお、給与所得の計算は、用紙裏面左下に「給与所得の計算」の速算表がありますので、給与収入から計算してください。

◆本人の合計所得金額欄は?

「配偶者の合計所得金額(見積額)」は重要だとお話しました。

それでは、用紙中央左の「あなたの合計所得金額(見積額)は慎重にならなくていいのか疑問になりますね。

結論から言えば、それほど慎重にならなくても結構です。

それはなぜかというと、給与についていくら見積額を計算して記載しても、結局は会社側が計算した正しい1月から12月の集計結果に置き換えられてしまうからです。

ほかの所得がある方についても、結局その人は確定申告をすることになりますね。

確定申告をしっかりすれば、年末調整で少しぐらい控除額が違っても問題ありません。

確定申告で計算した控除額が最終的に優先されるからです。

配偶者控除等申告書の詳細な記載方法

配偶者控除等申告書の詳細な記載方法については、次のサイトを参照してください。

→配偶者控除等申告書の記入の方法、しかた、記載例(平成30年分、2018年分)

まとめ

今回の年末調整からの新しい様式である「配偶者控除等申告書」の記載ポイントについて説明してきました。

くどいようですが、「配偶者の合計所得金額(見積額)」は、奥様にしっかり計算してもらって記載してください。

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| その他税金関連

|

最新記事

| << 2018年 11月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | |

プロフィール

税理士 米津晋次

アーカイブ

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月