HOME > 2016年03月

2016年03月

「副業20万円以下は確定申告不要」の勘違い(3)

2016年03月07日

こんにちは。名古屋の税理士 米津晋次です。当ブログでは数回前から「副業20万円以下は確定申告不要」制度について

多くの人が勘違いしている内容を指摘しています。

確定申告期限の3月15日まで1週間ほどになりましたので、

もう確定申告を済ませた方も多いとは思いますが、

確認の意味でもこの

「20万円ルールの勘違い(3)」

をご覧ください。

※「20万円ルールの勘違い(0)」から「20万円ルールの勘違い(2)」もご確認ください。

(このページ下にリンクが設定してあります。)

■会社役員の勘違い

・会社へ個人所有の土地を駐車場と貸している

とか、

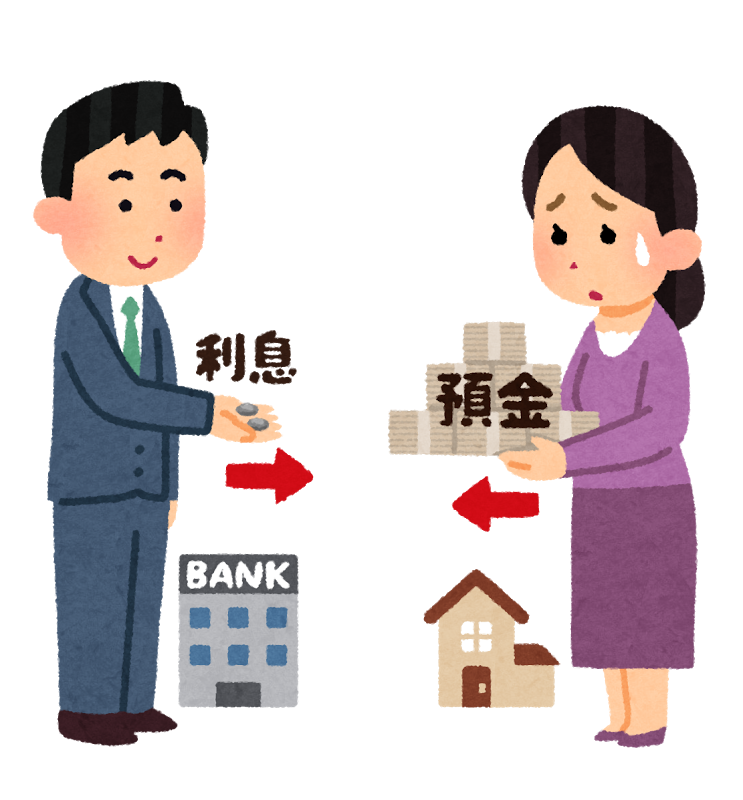

・会社へお金を貸したことに対する利子をもらった

ということはありませんか。

家族で会社を経営している同族会社の役員さんも、

会社からもらう役員報酬は、所得税ではサラリーマンと同じ「給与所得」の扱いです。

したがって、上記は金額的には「20万円ルール」が適用になって所得税の申告は要らなそうですね。

ところが、対象外なのです。

同族会社の役員が、その同族会社から役員報酬のほかに貸付金利子や不動産賃貸料などを受け取っている場合には、

たとえこれらの所得金額が20万円以下であっても確定申告が必要になります。

さらに、その役員だけでなく、その家族も対象にはなりません。

どうして対象にならないのでしょうか。

簡単に言えば、「20万円ルール」を利用して税金を少なくしてしまうからですね。

たとえば、会社が役員から借りている金額に対して10万円の利子を支払えば、

会社側は10万円を必要経費(損金)とすることができます。

一方、役員が受け取った利子10万円に「20万円ルール」を適用して申告不要となれば、

所得税はかかりません。

全体で見れば、会社は税金が少なくなって、役員の税金は増えないということになります。

このようなことを全国の同族会社で行われれば国の税収が少なくなってしまいます。

節税の手段として会社が利子を支払った場合は、せめて役員側で課税をしようということです。

ところで、この貸付金利子ですが、所得税の確定申告を忘れがちです。

会社が税務署に申告書と一緒に提出した「科目の内訳書」にしっかり記載されています。

忘れると税務署から指摘がありますので、そういえば・・・・という方、

申告もれがないようにもう一度確認しましょう。

■高額収入の方の勘違い

高額な給与をもらっている方も注意が必要です。

自分もサラリーマンなんだから「20万円ルール」は適用になるはずだ、と思いがちです。

しかし、「20万円ルール」は「年末調整したサラリーマン」のみに認められている確定申告不要規定です。

給与の年間収入金額が2,000万円を超えている方の場合は、年末調整の対象外になっています。

したがって、そのような高額収入の方には「20万円ルール」は適用されません。

副業の所得がわずかであっても、その所得を申告しなくてはなりません。

給与収入2000万円を超えている高額収入な方にまで、恩恵は与えないということでしょう。

■20万円の勘違い

「20万円ルール」の20万円は、どのような金額でしょうか。

21万円の収入があったら「20万円ルール」に該当しないのでしょうか。

いえ、20万円は原則、収入ではなく所得の金額で判定します。

といっても「所得」って普通の方にはわかりにくい言葉ですね。

利益といった方がわかりやすいでしょうか。

・所得(利益)=収入−必要経費

ただ、副業の給与がある場合には、次のような判定になっています。

・「副業の給与収入金額」+「給与所得及び退職所得以外の所得の金額」の合計額が20万円を超えるかどうか

副業が給与収入だけの場合はら、給与収入が20万円を超えるのかどうかで判定ということになります。

■ 20万円ルールの勘違い(3)のまとめ

(誤)同族会社から受ける賃貸料等の収入にも、副業の所得が20万円以下なら副業はの申告はいらない

(正)同族会社から受ける賃貸料等の収入が少額でも、申告が必要である!!

(誤)給与収入2000万円を超える場合も、副業の所得が20万円以下なら副業はの申告はいらない

(正)給与収入が2000万円を超える場合は、副業の所得が少額でも申告が必要である!!

・「副業20万円以下は確定申告不要」の勘違い(0)

・「副業20万円以下は確定申告不要」の勘違い(1)

・「副業20万円以下は確定申告不要」の勘違い(2)

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| 個人確定申告

|

所得税の還付先・振替納税にネット銀行は使えない?

2016年03月11日

こんにちは。名古屋税理士会所属の税理士 米津晋次です。確定申告期限まで本日入れて5日となりました。

私の事務所もラストスパートだ!

と思ったら、

昨日1年分の大量の領収書等をこれからもっていくので申告をお願いしたい、

という依頼が・・・・(汗)

さて、所得税確定申告で、

還付がある場合や、振替納税を希望する場合には、自分名義の預金口座を指定します。

その預金口座にネット銀行を指定しようとした方、

すでに指定してしまった方はご注意を。

【1】便利なネット銀行

「ネット銀行」とは、インターネット系の銀行をいいます。

ネット銀行は、金利がメガバンクの10倍以上というところも多いですから、

お使いの方も多いのではないでしょうか。

マイナス金利で預金利息の利率が下げられている最近の状況では、

ますます有利ですね。

たとえば、イオン銀行。

イオンカードも保有する「イオンカードセレクト」なら、

普通預金金利が0.12%(2016年3月11日現在)。

メガバンクの普通預金の金利が、0.001%ですから、何と120倍の高さです。

(といっても、0.12%ではすずめの涙しか利息はつきませんが・・・・)

【2】所得税の還付先や振替納税の指定にネット銀行は使えるか?

(1)所得税の還付先へのネット銀行の指定

所得税の還付先を申告書の第1表の下に記入すれば、還付金を預金口座へ振り込んでくれます。

この還付先へのネット銀行の指定は、2つのグループに別れます。

まず、還付先として指定できる主なネット銀行は次のとおりです。

・イオン銀行

・オリックス銀行

・ソニー銀行

・楽天銀行

・住信SBIネット銀行

一方、還付先として指定できない主なネット銀行は次のとおりです。

・ジャパンネット銀行

・セブン銀行

・じぶん銀行

・新銀行東京

※上記にないネット銀行は、銀行にご確認願います。

もし、還付先に指定できないネット銀行をすでに申告書で指定して提出してしまった方、

「安心してください。「国庫金送金通知書」が送付されてきますよ」(笑)

それを郵便局へもっていけば、還付金を受取ることができます。

(2)振替納税へのネット銀行の指定

所得税や消費税の納税を納付書で行うには、銀行等へ行かなくてはなりません。

行くのも面倒ですが、銀行等でも待たされますよね。

時間ももったいないです。

そんなときには、振替納税の手続きをしておくことにより、

預金口座から所得税額や消費税額を自動振替してくれます

口座からの振替日も、

2016年は

・所得税:4/20(水)

・消費税:4/25(月)

と、納付書で納付するよりも1ヶ月近く遅いおまけもつきます。

(納付書の場合の納付期限は、所得税が3/15、消費税が3/31です)

ただし、この振替納税の口座にはネット銀行は使えないのです。

ネット銀行以外の口座を指定してください。

誤って振替納税先にネット銀行を指定してしまったら・・・・

当然、口座振替はされませんし、そのうえ、納税が遅れたということで、

延滞税がついてしまいます。

それも、口座振替日からではなく、納付書納税の期限日からの計算になります。

くれぐれも、振替納税の指定口座には、ネット銀行を指定しないようにしてください。

もし、ネット銀行を指定して振替納税の書類を税務署に発送してしまった場合には、

まだ3/15の期限に間に合いますので、もう一度書類を税務署に提出してください。

申告書の場合は、郵便局の消印日が3/15であればOKですが、

振替納税の書類は、消印ではダメです。

3/15に税務署に到着するように提出または郵送してください。

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| その他税金関連

|

最新記事

| << 2016年 03月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||

プロフィール

税理士 米津晋次

アーカイブ

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月