HOME > 2018年12月29日

2018年12月29日

2019年度与党税制改正大綱(贈与税非課税関係)

2018年12月29日

2018年12月14日に自民党、公明党による2019年度(平成31年度)与党税制改正大綱が発表されました。例年この時期に発表され、通常はこのまま2019年3月までには国会で承認され成立し、2019年4月から施行となります。

今回は、2019年度(平成31年度)与党税制改正大綱の内容のうち、贈与税の非課税制度改正について確認しましょう。

贈与税非課税制度改正ポイント

2019年度(平成31年度)与党税制改正大綱のうち、贈与税非課税制度改正のポイントを整理しましょう。

従来からある贈与税非課税制度のうち、教育資金贈与の非課税制度と、結婚・子育て資金贈与の非課税制度についての改正があります。

贈与税非課税制度適用期限の2年延長

教育資金贈与の非課税制度と、結婚・子育て資金贈与の非課税制度ともに、2019年3月31日がその適用期限となっていましたが、その適用期限が2年延長されることになりました。

贈与税非課税制度の対象が絞られる

一方で、教育資金贈与の非課税制度と、結婚・子育て資金贈与の非課税制度については、適用対象が絞られることになりました。

両非課税制度は、高齢層から若年層への資金移転を促すのが目的で創られたものですが、「富裕層を優遇している」とか「格差がさらに拡大してしまう」といった批判があったことを反映したものでしょう。

◆教育資金贈与の非課税の対象絞り込み

教育資金贈与の非課税制度では、まず、贈られる側の所得を年1000万円以下とされます。

また、贈られる側が23歳以上の場合は、大学・大学院の授業料などに限られます。

さらに、年齢に関係なく、趣味の習い事やレジャー用免許取得の資金などは対象外とされます。

◆結婚・子育て資金贈与の非課税制度対象絞り込み

結婚・子育て資金贈与の非課税制度についても、贈与を受ける側の年間所得が1000万円以下の場合に限られます。

教育資金贈与の非課税制度の詳細

教育資金贈与の非課税制度は、2013年(平成25年)4月から新たに開始された税制です。

高齢者世代の保有する資産について、若い世代への移転を促進することにより,子供の教育資金の

早期確保を進めることと、教育費の確保に苦心する子育て世代を経済的に支援することが目的です。

通常贈与の非課税枠は、年110万円ですが、この非課税制度を利用すると、多額の贈与が贈与税の負担なく可能になります。

現行の教育資金贈与の非課税制度

次の条件を満たす贈与を受けた場合には、贈与を受けた1人について、最大1,500万円まで贈与税が非課税となっています。

◆適用条件

教育資金贈与の非課税制度の適用を受けるためには、以下のすべての条件を満たすことが必要です。

(1)2019年(平成31年)3月31日までの贈与であること

(2)30歳未満の人が贈与を受けること

(3)父母や祖父母など(「直系尊属」といいます)からの贈与であること

(4)教育資金として一括贈与を受けること

なお、30歳までに使い切ることが前提です。

◆対象となる教育資金とは

教育資金贈与の非課税制度の適用の対象となる教育資金とは、次のものをいいます。

【学校に支払うもの】

・入学金・授業料、入園料・保育料、施設設備費

・入学試験・入園試験の受験料

・在学証明・成績証明等の手数料

・学用品の購入費・修学旅行費・学校給食費その他必要な費用

【習い事】

・学習塾やそろばんといった教育費用

・水泳や野球、サッカーなどのスポーツの習い事

・ピアノや絵画など、文化芸術に関する習い事

・その他教養の向上のための費用

ただし、あまりに高額なものは対象から外れます。

【交通費】

・通学定期券代

・留学渡航費

・学校等に入学・転入学・編入学するために必要となった転居の際の交通費

◆非課税限度

教育資金贈与の非課税制度の非課税限度は、1,500万円です。

ただし、学習塾や習い事など学校以外に支払うものは、非課税枠が500万円までと少なくなっています。

◆適用を受けるための手続き

この教育資金贈与の非課税制度を適用するためには、

(1)贈与を受けた人が金融機関に「教育資金口座」を開設する

(2)「教育資金非課税申告書」を金融機関を経由して税務署に届け出る

必要があります。

したがって、税務署にわざわざ行く必要はなく、銀行の窓口へ行って指示されたようにすれば問題ありません。

この教育資金贈与のための特別な口座として、普通銀行では、普通預金(教育資金贈与非課税口)という口座が用意されていますし、信託銀行では、教育資金贈与信託口座を用意しています。

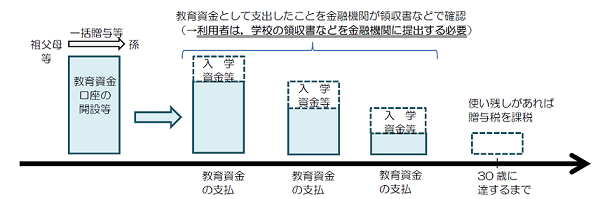

◆教育口座資金の運用

贈与する教育資金を、教育資金口座に預け入れます。

そして、教育資金が必要になったときに引き出します。

ただし、教育資金を引き出したときは、教育費の領収書を所定の期日までに金融機関に提出しなければなりません。

教育資金の贈与を受けた者が30歳になるとその口座は終了(解約)します。

もし未使用の残金があると贈与税の対象になります。

贈与税の通常非課税額である110万円を超える残高があった場合には、それだけで贈与税の申告と納税をしなくてはなりません。

(文部科学省「教育資金の一括贈与に係る贈与税非課税措置について」より)

現行の教育資金贈与非課税制度の問題点

現行の教育資金贈与非課税制度は、次の問題点を指摘されています。

・贈与する相手がすでに社会人でも認められる。

・乗馬やヨットなどの習い事も認められる

これにより、「富裕層優遇」「格差拡大」といった批判がありました。

2019年度改正内容

まず、この教育資金贈与の非課税制度の適用期限を2021年3月31日まで2年間延長されます。

ただし、制限も追加されます。

◆受贈者の所得制限

まず、2019年4月1日以降の贈与では、贈られる側の贈与(信託)を行う年の前年の所得が年1000万円以下という条件が追加されます。

富裕層優遇に対する批判を考慮した改正ですね。

◆受贈者の年齢制限

また、贈られる側が23歳以上の場合は、大学・大学院の授業料などに限られます。

これは、格差拡大につながる批判に対する改正です。

◆趣味の習い事は対象外へ

さらに、年齢に関係なく、趣味の習い事やレジャー用免許取得の資金などは対象外となります。

これは、そもそもこの制度の趣旨にあっていないということでしょう。

結婚・子育て資金贈与の非課税制度の詳細

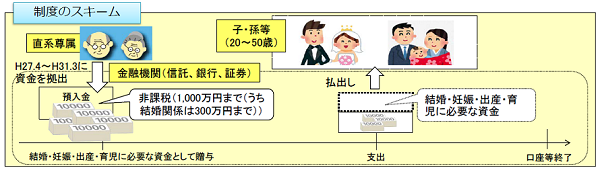

結婚・子育て資金贈与の非課税制度は、2015年(平成27年)4月1日から適用開始になった税制です。

通常贈与の非課税枠は年110万円ですが、この非課税制度を利用すると、多額の贈与が贈与税の負担なく可能になります。

現行の結婚・子育て資金贈与の非課税制度

◆適用条件

この結婚・子育て資金贈与の非課税制度を適用するためには、以下のすべての条件を満たすことが必要です。

(1)2019年(平成31年)3月31日までに贈与を受けること

(2)20歳以上50歳未満の人が受ける贈与であること

(3)父母や祖父母など直系尊属からの贈与であること

(4)結婚や子育ての資金として贈与を受けること

なお、50歳までに使い切ることが前提です。

◆対象となる結婚・子育て資金とは

この結婚・子育て資金贈与の非課税制度の対象となる対象となる結婚・子育て資金とは、次のものをいいます。

【結婚関係】

・挙式等費用

・新居の住居費

・引越費用

【妊娠・出産・育児関係】

・不妊治療費用

・妊娠に係る費用

・出産に係る費用

・産後ケア費用

・子の医療費

・子の保育費(ベビーシッター費用含む。)

◆非課税限度額

結婚・子育て資金贈与の非課税制度における非課税限度学は、贈与を受ける人1人につき1,000万円までです。

このうち、結婚のための資金は300万円までが非課税限度となっています。

◆適用を受けるための手続き

この結婚・子育て資金贈与の非課税制度を適用するためには、

(1)贈与を受けた人が金融機関に「結婚・子育て資金口座」を開設する

(2)「結婚・子育て資金非課税申告書」を金融機関を経由して税務署に届け出る

必要があります。

したがって、税務署にわざわざ行く必要はなく、銀行の窓口へ行って指示されたようにすれば問題ありません。

この教育資金贈与のための特別な口座として、普通銀行では、普通預金(結婚・子育て資金贈与非課税口)という口座が用意されていますし、信託銀行では、結婚・子育て支援信託口座を用意しています。

◆結婚・子育て資金の運用

贈与された資金は、結婚・子育て資金口座に預け入れ、必要になったときに引き出します。

資金を引き出したときは、結婚・子育て費用の領収書を所定の期日までに金融機関に提出しなければなりません。

結婚・子育て資金の贈与を受けた者が50歳になるとその口座は終了(解約)します。

もし未使用の残金があると贈与税の対象になります。

贈与税の通常非課税額である110万円を超える残高があった場合には、それだけで贈与税の申告と納税をしなくてはなりません。

期間中に贈与者が死亡した場合には、残高が相続財産に加算されます。

(内閣府「結婚・子育て資金の一括贈与に係る贈与税の非課税措置の概要」より)

現行の結婚・子育て資金贈与非課税制度の問題点

現行の結婚・子育て資金贈与非課税制度については、富裕層を優遇したもので、所得格差につながると批判がありました。

2019年度改正内容

2019年3月31日が期限であったこの結婚・子育て資金贈与の非課税制度が2021年3月まで2年間延長されます。

同時に、贈与される者の所得制限が追加されます。

◆受贈者の所得制限

2019年4月1日以降の贈与では、贈られる側の贈与(信託)を行う年の前年所得が年1000万円以下という条件が追加されます。

富裕層優遇に対する批判を考慮した改正ですね。

■2019年度与党税制改正大綱関係記事

・2019年度与党税制改正の概要

・2019年度与党税制改正大綱(中小企業関係)

・2019年度与党税制改正大綱(所得税関係)

・2019年度与党税制改正大綱(個人事業者事業承継税制)

・2019年度与党税制改正大綱(その他の相続税関係)

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| 税制改正

|

最新記事

| << 2018年 12月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 | |||||

プロフィール

税理士 米津晋次

アーカイブ

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月