HOME > 2019年01月

2019年01月

2019年度与党税制改正大綱(中小企業関係)

2019年01月07日

2018年12月14日に自民党、公明党による2019年度(平成31年度)与党税制改正大綱が発表されました。例年この時期に発表され、通常はこのまま2019年3月までには国会で承認され成立し、2019年4月から施行となります。

今回は、2019年度(平成31年度)与党税制改正大綱の内容のうち、中小企業に関係する主な改正点について確認しましょう。

2019年度与党税制改正大綱|中小企業関係の改正点

2019年度(平成31年度)与党税制改正大綱の内容のうち、中小企業に関係する改正点は次のとおりです。

中小企業税制の延長

次の中小企業を対象とする税制について、その適用期限が延長になります。

・中小企業の法人税軽減税率の特例を2年延長(2021年3月31日まで)

・中小企業投資促進税制を2年延長(2021年3月31日まで)

・中小企業経営強化税制を2年延長(2021年3月31日まで)

・商業・サービス業・農林水産業活性化税制を2年延長(2021年3月31日まで)

・中小企業技術基盤強化税制の上乗せ措置を2年延長(2021年3月31日まで)

中小企業税制の追加創設

中小企業の災害に対する事前対策のための設備投資に係る税制措置が創設されます。

中小企業者の範囲変更

上記の各種税制の対象となる「中小企業者」の範囲が縮小されます。

法人設立届出書の添付書類の省略

新たに法人を設立した際に税務署へ提出する「法人設立届出書」に添付する書類が少なくなります。

2019年度与党税制改正大綱|中小企業税制の延長

2019年3月31日が適用期限になっている次の中小企業を対象とする税制について、その適用期限が延長になります。

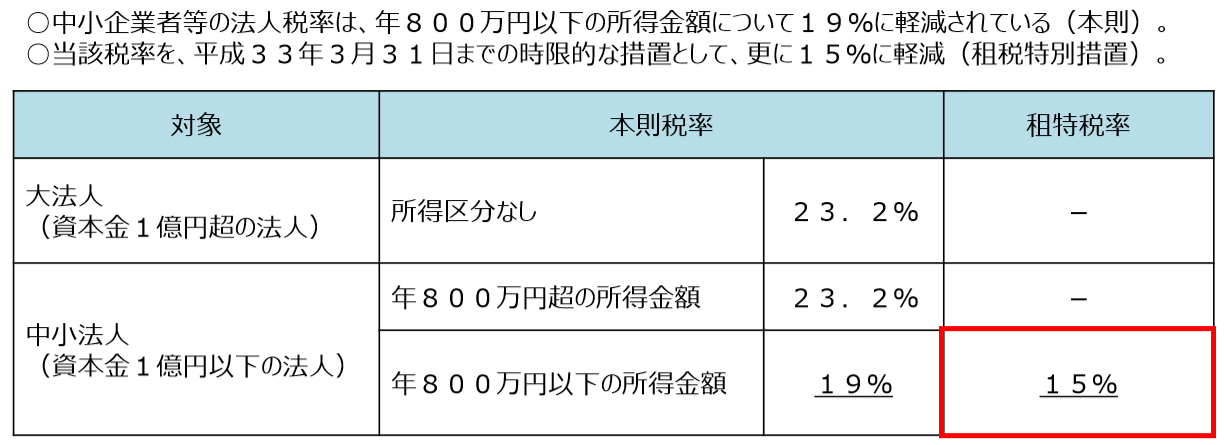

中小企業の法人税軽減税率の特例概要

2016年(平成28年)4月1日以降の開始事業年度の法人税率については、大法人は23.4%です。

一方、中小法人は2段階の税率となっており、年800万円以下については15%、年800万円を超えると23.2%で大法人と同じ税率になります。

つまり、年800万円までの利益については法人税が軽減され、800万円を超えると大法人並みの税率となっています。

(出典:中小企業庁)

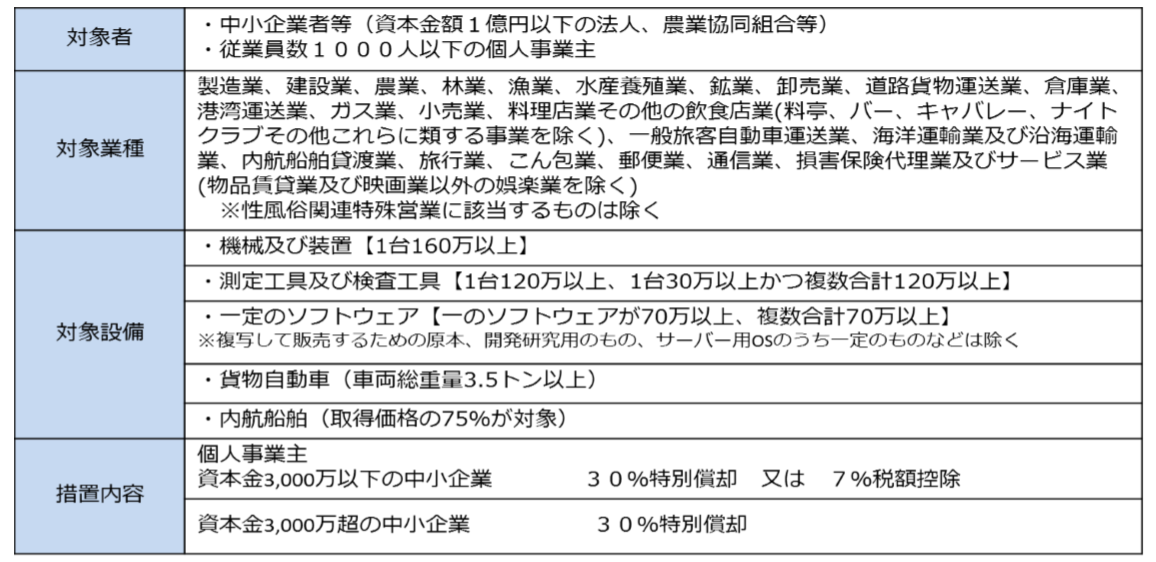

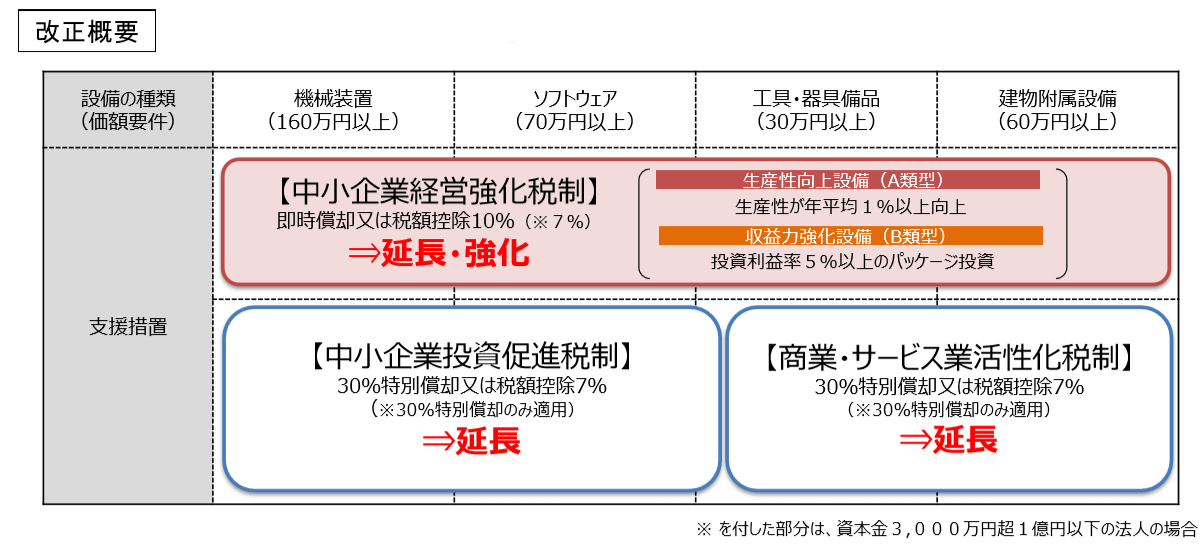

中小企業投資促進税制の概要

いわゆる中小企業投資促進税制(本来は「中小企業者等が機械等を取得した場合の特別償却又は税額控除」といいます)とは、中小企業者などが適用期間内に一定の新品の機械装置などを取得等し、指定事業で使用した場合に、その使用し始めた事業年度において、30%の特別償却又は7%税額控除を認めるというものです。

(出典:中小企業庁)

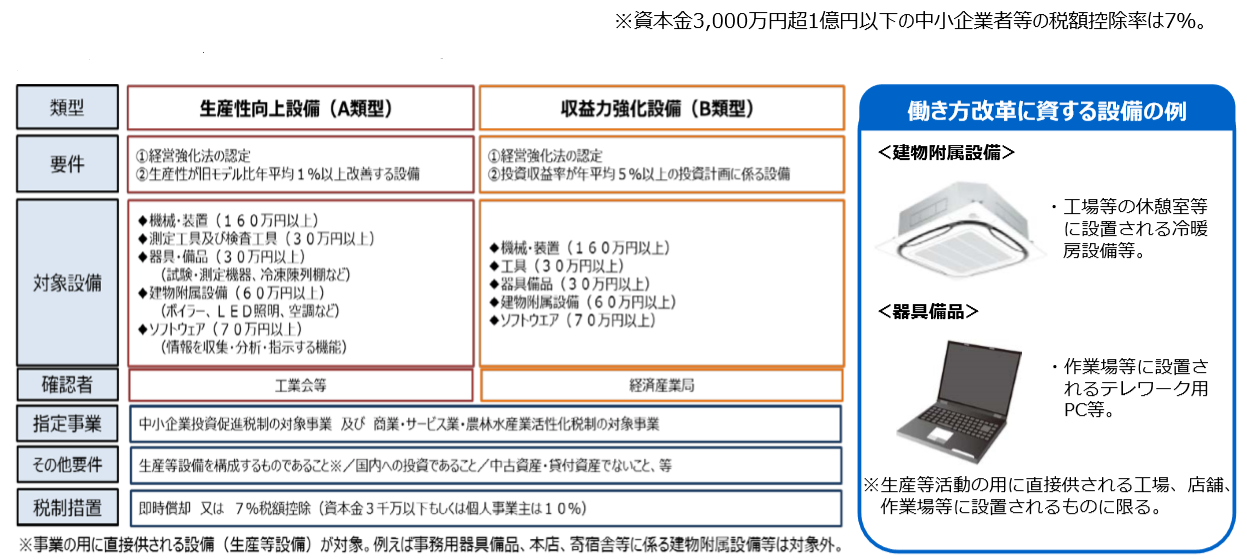

中小企業経営強化税制の概要

いわゆる中小企業経営強化税制(本来は「中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除」といいます)とは、青色申告書を提出する中小企業等経営強化法の経営力向上計画の認定を受けた一定の中小企業者等が、適用期間内に特定経営力向上設備等を取得し、指定事業に使用した場合に、その使用し始めた事業年度において、特別償却又は税額控除を認めるものです。

償却限度額は、その取得価額の全額で、即時償却することができます。

また、税額控除限度額は、取得価額の7%相当額(特定中小企業者等においては10%)となっています。

(出典:中小企業庁)

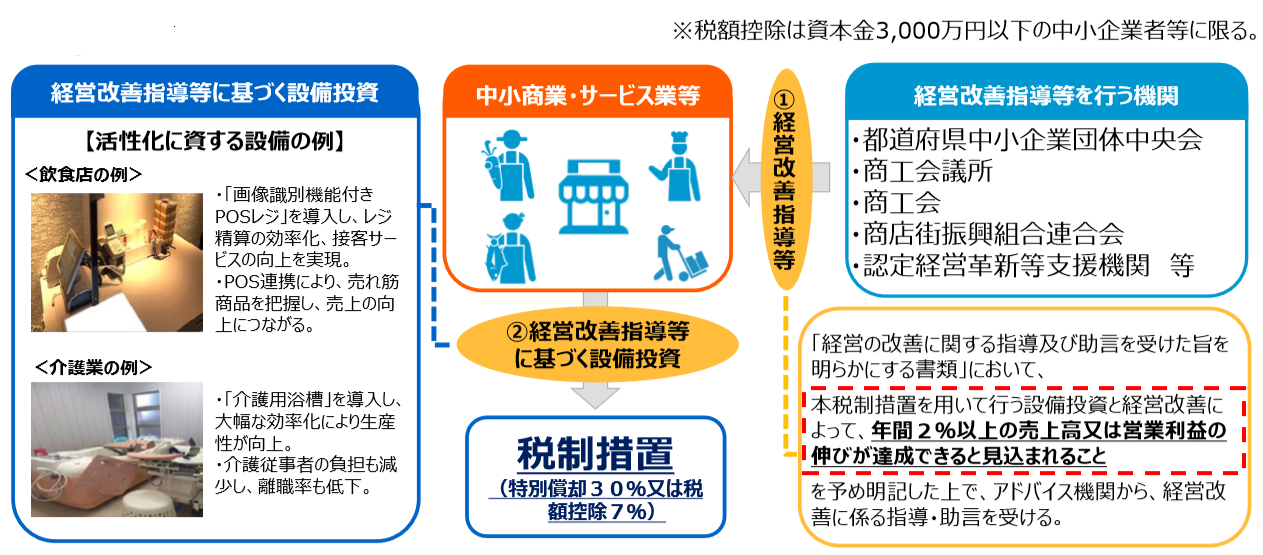

商業・サービス業・農林水産業活性化税制の概要

いわゆる商業・サービス業・農林水産業活性化税制(本来は「特定中小企業者等が経営改善設備を取得した場合の特別償却又は税額控除」といいます)とは、認定経営革新等支援機関等による経営の改善に関する指導及び助言を受けた青色申告書を提出する一定の中小企業者等が、適用期間内に、経営改善設備を取得し、指定事業に使用した場合に、特別償却又は税額控除を認めるものです。

償却限度額は、取得価額の30%で、税額控除限度額は、取得価額の7%です。

(出典:中小企業庁)

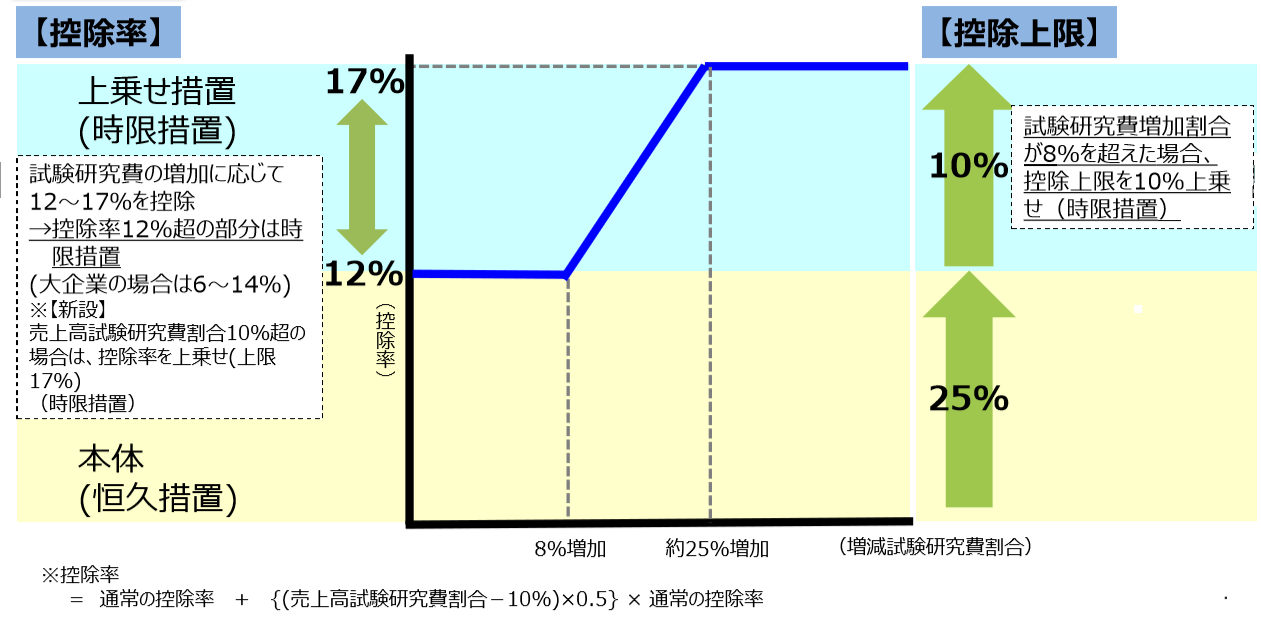

中小企業技術基盤強化税制の上乗せ措置の2年延長

中小企業技術基盤強化税制は、試験研究費の12%に相当する額を法人税額から控除する制度です。

そして、試験研究費を一定割合増加させた場合にはさらに上乗せがあり、最大で試験研究費の17%まで控除可能となっています。

(出典:中小企業庁)

中小企業税制適用期限の2年延長

これらの中小企業を対象とした優遇制度の適用期限は、2019年(平成31年)3月31日になっています。

今回の改正で、その適用期限が、2021年3月31日まで2年延長されます。

(出典:中小企業庁)

2019年度与党税制改正大綱|中小企業者の範囲縮小

中小企業の法人税軽減税率や中小企業投資促進税制などの特例対象とする中小企業者の範囲が大規模法人の範囲が拡大することにより変更されます。

現行の中小企業者の範囲

中小企業者とは、次に掲げる法人のことをいいます。

(1)資本金の額が1億円以下の法人

ただし、

・同一の大規模法人に発行済株式等の総数の2分の1以上を所有されている法人

及び

・2以上の大規模法人に発行済株式等の総数の3分の2以上を所有されている法人

を除きます。

(2)資本を有しない法人のうち従業員数が1,000人以下の法人

なお、上記(1)の「大規模法人」とは次のいずれかの法人のことを指します。

・資本金の額が1億円超の法人

・資本を有しない法人のうち従業員数が1,000人超の法人

このように大企業の子会社は、たとえ資本金が1億円以下の法人であっても中小企業向けの優遇税制は適用されないことになっています。

改正後の中小企業者の範囲

今回の改正により、「大規模法人」に次の法人が加わることになります。

(1)大法人(資本金5億円以上等の法人)の100%子法人

(2)100%グループ内の複数の大法人に発行済株式等の全部を保有されている法人

この改正の影響により、中小企業者の範囲がこれまでより縮小することになります。

簡単にいえば、大企業の子会社だけでなく孫会社も対象からはずれることになるということですね。

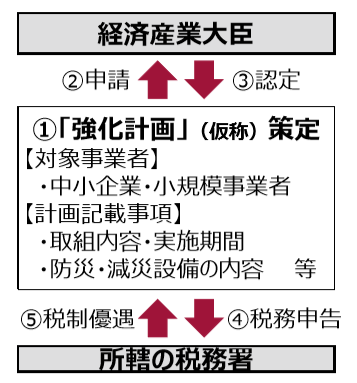

中小企業の災害に対する事前対策のための設備投資に係る税制措置の創設

中小企業の災害に対する事前対策のための設備投資に係る税制の概要

中小企業が災害への事前対策を強化するための設備投資を後押しするため、自家発電機、制震・免震装置等の防災・減災設備を購入した場合に、20%の特別償却を可能にします。

対象

事業継続力強化計画(仮称)の認定を受けた中小企業・小規模事業者が対象です。

対象設備

事前対策を強化するために必要な次の防災・減災設備が対象設備です。

機械装置(100万円以上):自家発電機、排水ポンプ 等

器具備品(30万円以上):制震・免震ラック、衛星電話 等

建物附属設備(60万円以上):止水板、防火シャッター、排煙設備 等

税制措置の内容

取得した上記対象設備に対する通常償却に加えて取得価額の20%特別償却が認められます。

2019年度与党税制改正大綱|法人設立届出書の添付書類の省略

現行の添付書類

現状では、新たに法人を設立した際に税務署へ提出する「法人設立届出書」には、次の書類の添付が必要とされています。

・定款等の写し

・株主又は出資者の名簿

・設立趣意書

・設立時の貸借対照表

添付書類の簡素化

改正後は、新たに法人を設立した際に税務署へ提出する「法人設立届出書」に添付するのは、「定款等の写し」のみでよいことになります。

現行でも上記のすべてを添付していませんが、これで堂々と手間を少なくすることができそうです。

■2019年度与党税制改正大綱関係記事

・2019年度与党税制改正大綱の概要

・2019年度与党税制改正大綱(贈与税非課税関係)

・2019年度与党税制改正大綱(個人事業者事業承継税制)

・2019年度与党税制改正大綱(所得税関係)

・2019年度与党税制改正大綱(その他の相続税関係)

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。

また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。

したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| 税制改正

|

2019年度与党税制改正大綱(個人事業者事業承継税制)

2019年01月08日

2018年12月14日に自民党、公明党による2019年度(平成31年度)与党税制改正大綱が発表されました。例年この時期に発表され、通常はこのまま2019年3月までには国会で承認され成立し、2019年4月から施行となります。

今回は、2019年度(平成31年度)与党税制改正大綱の内容のうち、創設される個人事業者の事業承継税制について確認しましょう。

個人事業者事業承継税制の概要

2019年(平成31年)1月1日から2028年12月31日までの間に、個人事業主が生前に子供などの後継者に事業を引継ぎする場合の事業に必要な土地や建物、自動車などの資産を引き継ぐ際にかかる贈与税や相続税の納税が全額(100%)猶予されます。

2018度の税制改正で、法人向けの事業承継税制が抜本的に拡充されましたが、個人事業者についても、円滑な世代交代を通じた事業の持続的な発展の確保が喫緊の課題となっていることを踏まえて、個人事業者の事業承継を促進するため10年間限定で事業用資産の承継に係る相続税・贈与税を100%納税猶予する「個人版事業承継税制」が創設されます。

個人事業者事業承継税制の適用条件

個人事業の場合、個人事業主事業承継税制の対象になる事業用資産かどうかの線引きがあいまいで、節税として悪用される可能性があります。

そこで、個人事業者事業承継税制の適用を受ける場合には、

・都道府県に事業承継計画を提出し、中小企業における経営の承継の円滑化に関する法律の規定による認定を受ける

・後継者が死亡などの理由を除いて廃業しない

といった条件が設定されます。

また、相続税についてこの制度を適用した相続人は、相続税の申告期限から3年毎に継続届出書を税務署へ提出しなければなりません。

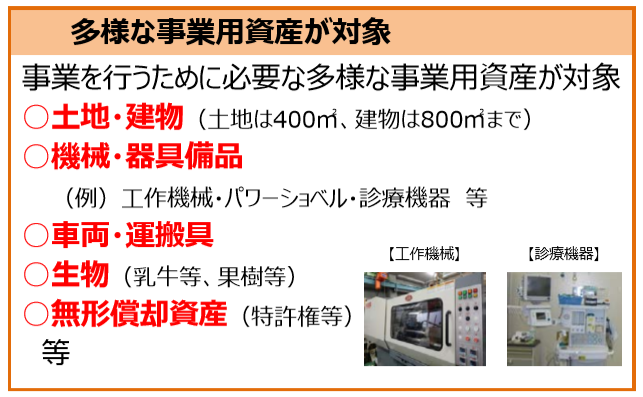

個人事業者事業承継税制の対象事業用資産

個人事業者事業承継税制が適用となる事業用資産(「特定事業用資産」といいます)は、次のものです。

被相続人の事業(不動産貸付事業等を除く)の用に供されていた次の資産など

・土地(面積400㎡までの部分に限る)

・建物(床面積800㎡までの部分に限る)

・その他減価償却資産(固定資産税又は自動車税等の課税対象となっているものその他これらに準ずるものに限る)

(出典:中小企業庁)

相続人の猶予税額免除

事業を引き継いだ相続人が次の場合には、猶予税額が全額免除されます。

・亡くなるまで特定事業用資産を保有し、事業を継続した場合

・相続税の申告期限から5年経過後に次の後継者へ特定事業用資産を贈与し、その後継者が贈与税の納税猶予制度の適用を受ける場合

など

(出典:中小企業庁)

個人事業者事業承継税制の注意点

10年間の時限措置

個人事業者事業承継税制は、10年間の時限措置で、恒久的な措置ではありません。

この税制の適用を受けるには、2019年(平成31年)1月1日から2028年12月31日までの間に、贈与を実施するか相続が発生しなくてはなりません。

(出典:中小企業庁)

相続税猶予の場合の注意点

個人事業者事業承継税制を相続税について適用する場合には、次の注意点があります。

・相続人は、相続税の申告期限から3年毎に継続届出書を税務署へ提出しなければなりません。

・被相続人に借入金などの事業用債務がある場合には、特定事業用資産の価額から事業用債務の額を控除した額を猶予税額の計算の基礎とします。

・特定事業用資産である土地について「小規模宅地等の評価減」の特例の適用を受けることはできません。

贈与税猶予の場合の注意点

個人事業者事業承継税制を贈与税について適用する場合には、次の注意点があります。

・贈与者が死亡したときは、特定事業用資産(既に納付した猶予税額に対応する部分を除く)をその贈与者から相続等により取得したものとみなし、贈与時の時価評価をし、ほかの相続財産と合算して相続税を計算します。

なお、都道府県の確認を受けた場合には、相続税の納税猶予の適用を受けることができます。

■2019年度与党税制改正大綱関係記事

・2019年度与党税制改正大綱の概要

・2019年度与党税制改正大綱(贈与税非課税関係)

・2019年度与党税制改正大綱(中小企業関係)

・2019年度与党税制改正大綱(所得税関係)

・2019年度与党税制改正大綱(その他の相続税関係)

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。

また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。

したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| 税制改正

|

最新記事

| << 2019年 01月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||

プロフィール

税理士 米津晋次

アーカイブ

- 2025年04月

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月