HOME > 2019年07月

2019年07月

相続法改正|2019年7月1日施行のポイント

2019年07月01日

民法の相続に関する規定であり相続法が2018年7月に改正されました。

その改正点は多く、すでに施行済みの規定もありますが、いくつかの重要な変更点が2019年7月1日から施行されました。

法定相続人以外の人の介護に報いる仕組みや、必要なお金を故人の預金口座から引き出しやすくする制度が始まりました。

また、遺留分(遺族に保障される最低限の取り分)についても見直されました。

これらは、相続時の手続きの負担の軽減や、遺産を巡る「争続」の防止に一定の効果が期待されています。

そこで、7月1日施行の改正点のポイントをまとめました。

相続預貯金の仮払い制度新設

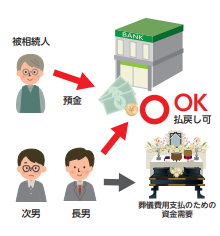

まず、預貯金の仮払い制度(払戻制度)が新設されました。

相続法によると、遺言書を残さすに亡くなった場合、預貯金を含む故人の財産は、相続人による共有扱いとなります。

金融機関は、死亡がわかると、預貯金口座を凍結し、そこからお金を引き出すためには、相続人全員で合意した遺産分割協議書を提出する必要がありました。

しかし、その遺産分割協議は、遺族同士か離れて暮らしていたり、もめたりしてなかなか合意に時間がかかることが普通です。

その間、生前の医療費や葬儀代などすぐに必要になる支払いをするために、故人の預金からお金引き出そうとしても、銀行はなかなか応じてもらえず、相続人が立て替えて支払うしかありませんでした。

余命わずかとわかってれば、亡くなる前に引き出すことも可能ですが、突然の死亡の場合は、その暇がありません。

今回施行された預貯金の仮払い制度は、そのようなことを考慮して、遺産分割協議が合意できていなくても、他の相続人の了解なしに口座から一定額まで引き出せるようになりました。

その引き出し可能額は、相続人各々が「口座ごとの預貯金額×法定相続分×3分の1」かつ「1つの金融機関当たり150万円」となっています。

(具体例)

例えば、相続人が2人で、遺産が預金の1口座のみで1200万円だったとしましょう。

各相続人の相続分は1/2ずつの各600万円です。

が引き出しできるのは、その1/3の200万円になります。

ただし、150万円といった上限があるので、各相続人が引き出せるのは、150万円ずつになります。

でも、これだけあれば、当面必要なお金のほとんどは支払いできますから、相続人は助かりますね。

(画像引用:法務省パンフレット)

→【参考】遺産分割前の相続預金の払戻し制度(PDFファイル)全国銀行協会

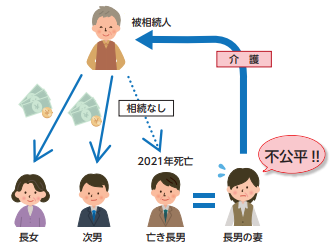

「特別寄与料」の新設

「特別寄与料」の新設も注目される点です。

子などが親の介護で生前に特別な貢献をしていた場合、寄与分といって遺産分けに反映する決まりがあります。

しかし、その対象はこれまで法定相続人に限られていました。

そのため、子の嫁が義理の父を介護しても寄与分の対象外でした。

このような嫁らの不満に応えるのが「特別寄与料」の制度です。

子の嫁など法定相続人でない人が、介護による貢献分を法定相続人に請求できるようになりました。

もらえる財産額は、介護期間などに応じて決まります。

財産か少なければ貢献分を受け取れない可能性はありますが、権利が認められたのは大きな前進です。

(具体例)

介護寄与分額=介護の日当額8000円×日数300日×裁量的割合70%=168万円

※裁量的割合は、家庭裁判所が判断します。

(画像引用:法務省パンフレット)

遺留分の現金請求

遺留分についての見直しも今回の見逃せない改正点です。

配偶者や子などの法定相続人は、遺産をもらえる最低限の割合(遺留分)が相続法により保障されています。

相続が発生して遺言が見つかり、いざ開封してみたら遺産配分が極端に偏っていたという例は珍しくありません。

遺産配分が少ない相続人が不満を抱き、ほかの相続人を相手に不足分を請求したとします。

その場合、遺産は不動産まで含めて共有状態となって、改めて分けるのに裁判が必要になりかねませんでした。

今回の改正点施行後は、遺留分の不足分は、「現金」で支払うように請求できるようになりました。

これを「遺留分侵害額請求権」といいます。

この場合は、裁判は不要になって、解決が早まりそうです。

なお、遺産が不動産しかなく現金をすぐに用意できない場合は、裁判所の判断により支払期限を延ばすことができます。

(具体例)

遺産合計8000万円

遺留分 遺言

配偶者 2000万円(1/4) 自宅3000万円、預金2000万円

長男 1000万円(1/8) 預金2500万円

次男 1000万円(1/8) 預金500万円

次男は、遺留分の不足分500万円を現金で支払うように配偶者と長男に請求ができます。

配偶者に対する生前贈与を遺産分割の対象外に

長年連れ添った夫婦に配慮した改正もあります。

結婚後20年以上たって自宅を配偶者に生前贈与していた場合、従来は、遺産の先渡しと解釈され、結果的に贈与等がなかった場合と同じとなっていました。

しかし、今回の改正でその自宅は相続財産の対象から外すというものです。

配偶者の取り分を優先的に確保して、余分な争いを防ぐのか狙いです。

(画像引用:法務省パンフレット)

まとめ

2019年7月1日から施行された相続法の改正点をまとめてみました。

特に、預貯金の仮払い制度の新設は、バタバタした中の相続人の負担を減らすいい改正だと思います。

なお、話題となっている「「配偶者居住権」の施行は、2020年4月になっています。

→【参考】相続に関するルールが 大きく変わります(PDFファイル)法務省

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| 税制改正

|

節税保険を規制する法人税通達が公表されました

2019年07月08日

名古屋市緑区の税理士 米津晋次です。

過剰な節税効果をうたった法人契約の保険商品が問題になっていましたが、国税庁は、2019年6月28日に「改正法人税基本通達」等を公表しました。

過剰な解約返戻率を設定した定期保険等及び短期払のがん保険等の節税効果をうたった保険商品の損金算入額に一定の歯止めがかけられました。

最高解約返戻率50%超の定期保険等については、2019年7月8日以後の契約分から、短期払のがん保険等については、2019年10月8日以後の契約分から適用され、それ以前の契約については遡及はされません。

過剰な解約返戻率の定期保険等

今回の改正では、長期平準定期保険等の取扱いを定める個別通達が廃止され、新たに「定期保険等の保険料に相当多額の前払部分の保険料が含まれる場合の取扱い」(法人税基本通達9−3−5の2)等が新設されます。

◆長期平準定期保険等とは

長期平準定期保険とは、定期保険の中でもたとえば満期が100歳というような特に長期の保険期間を設定するものを言います。

一定期間は、解約返戻金があるため、法人の節税目的でよく利用されてきました。

◆従来の通達による扱い

(1)保険期間満了の時における被保険者の年齢が70歳を超え、かつ、当該保険に加入した時における被保険者の年齢に保険期間の2倍に相当する数を加えた数が105以下

・全額損金算入(保険期間の経過に応じて損金算入します。)

(2)保険期間満了の時における被保険者の年齢が70歳を超え、かつ、当該保険に加入した時における被保険者の年齢に保険期間の2倍に相当する数を加えた数が105超

・50%損金算入、50%資産計上

・資産計上期間:保険険期間の開始から保険期間の60%に相当する期間

・取崩期間:保険険期間の開始から保険期間の60%に相当する期間経過後から保険期間終了日まで

◆改正通達

(1)一定の解約返戻金なしの定期保険等

保険期間を通じて解約返戻金のない定期保険等は、保険期間の経過に応じて損金算入します。

(2)保険期間が3年未満のものや最高解約返戻率70%以下かつ年換算保険料相当額が30万円以下の定期保険等

次の定期保険等の保険料については、保険期間の経過に応じて損金算入します。

・保険期間が3年未満の定期保険等

・最高解約返戻率70%以下かつ年換算保険料相当額が30万円以下の定期保険等

(3)最高解約返戻率50%超の定期保険等

最高解約返戻率が50%を超える定期保険等については、最高解約返戻率によって3区分に分け、それぞれ保険料の一部を資産計上することになります。

ア.最高解約返戻率50%超70%以下

・経理:60%損金算入、40%資産計上

・資産計上期間:保険期間の前半4割相当の期間

・取崩期間:保険期間の7.5割経過後から保険期間終了日まで取崩期間

イ.最高解約返戻率70%超85%以下

・経理:40%損金算入、60%資産計上

・資産計上期間:保険期間の前半4割相当の期間

・取崩期間:保険期間の7.5割経過後から保険期間終了日まで

ウ.最高解約返戻率85%超

・経理:10年経過日まで:10%損金算入、90%資産計上

10年経過日以後:30%損金算入、70%資産計上

・資産計上期間:保険期間開始日から最高解約返戻率となる期間の終了日

・取崩期間:解約返戻金が最高額となる期間等の経過後から保険期間終了日まで(注)

(注)最高解約返戻率となる期間経過後の各期間において,その期間の解約返戻金からその直前の期間の解約返戻金を控除した金額を年換算保険料相当額で除した割合が70%を超える期間がある場合には,その超えることとなる期間

短期払のがん保険等

◆短期払いのがん保険等とは

「短期払のがん保険等」とは,保険期間が終身でありながら、保険料の払込期間が短期の保険商品のことです。

◆従来通達のメリット

短期払のがん保険等のメリットとしては、主に2つありました。

通達の定めはありませんでしたが、がん保険以外の第三分野保険も同様に取り扱われる実態がありました。

支払い保険料全額損金算入

ひとつは、支払い保険料の全額を損金算入できたことです。

終身という長い期間分の保険料を短期で支払う場合、本来なら、保険期間の経過するごとに損金算入すべきですね。

改正前のがん保険に係る税務上の取扱いは,保険料の一部を資産計上等することになっていましたが、「例外的取扱い」として、「短期払のがん保険等」の保険料については、支払の都度、損金算入が認められていました。

個人に名義変更することで個人が保険料の負担なしで保障を獲得

2つめのメリットは、払込期間の終了後に,法人から個人に名義変更する場合に、名義変更時の解約返戻金相当額のみ負担するだけで、個人が保険料等を負担せずに済んだことです。

つまり、保険料は会社負担、保障を個人が受けられるようになっていたということです。

◆今回の改正による歯止め

今回の改正では、「例外的取扱い」を定めていた個別通達を廃止し,新たに「解約返戻金のない短期払の定期保険又は第三分野保険」の取扱いが設けられました。

(1)年間支払保険料30万円以下の場合

今回の改正通達では、「解約返戻金のない短期払の定期保険又は第三分野保険」の保険料について、年間の支払保険料30万円以下を要件に、支払日の属する事業年度での損金算入を認めています。

(2)年間支払保険料30万円超の場合

一方、年間の支払保険料が30万円を超える「短期払のがん保険等」については、税務上は,保険期間の経過に応じて保険料を損金算入する必要があることになりました。

なお、終身の第三分野保険は,「保険期間開始日から被保険者の年齢が116歳に達する日まで」を保険期間とみなします。

◆改正後の具体例

(1)当初3年間の年間支払い保険料が20万円(総支払保険料60万円)の場合

・支払いの都度、20万円ずつ損金算入

(2)66歳時に、当初3年間の年間支払い保険料が120万円(総支払保険料360万円)の場合

・116歳までの年数:116歳−66歳=50年=600月

・保険料支払時に「前払保険料」として経理。

・各月ごとに360万円÷600月=6,000円ずつ損金算入(「前払保険料」を取り崩す)

まとめ

今回の通達改正により、あまりにも行き過ぎた節税型保険について、ある程度の歯止めがかかりました。

納得できる改正です。

2019年7月8日以降の最高解約返戻率50%超の定期保険等の契約や、2019年10月8日以降の短期払のがん保険等の契約については、必ず改正通達に従って経理しましょう。

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| 税制改正

|

最新記事

| << 2019年 07月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | 31 | |||

プロフィール

税理士 米津晋次

アーカイブ

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月