税務署は令和7年1月から申告書等の控えに収受印なしに

2024年04月03日

こんにちは。名古屋市の税理士 米津晋次です。

税務署は申告書等の控えに収受日付印(受付印)を押さなくなる

国税庁は令和6年1月4日に、令和7年1月以降は申告書等の控えに収受日付印の押捺を行わないこととする、と発表しました。

国税庁は、納税者の利便性の向上等の観点から、「あらゆる税務手続が税務署に行かずにできる社会」を目指し、申告手続等のオンライン化、事務処理の電子化、押印の見直し等、国税に関する手続や業務の在り方の抜本的な見直し(税務行政のデジタル・トランスフォーメーション(DX))を進めています。

こうした中、e-Tax利用率は向上しており、今後もe-Taxの利用拡大が更に見込まれることや、DXの取組の進捗も踏まえ、国税に関する手続等の見直しの一環として、令和7年1月から、申告書等の控えに収受日付印の押なつを行わないこととしたようです。

→ 令和7年1月からの申告書等の控えへの収受日付印の押なつについて(国税庁)

収受日付印を押さなくなる申告書等とは?

この収受日付印(受付印)を押さなくなる「申告書等」とは、国税に関する法律に基づく申告、申請、請求、届出その他の書類の他、国税庁・国税局・税務署に提出される全ての文書とのことです。

令和7年1月からの書面申告等における申告書等の送付時には、申告書等の正本(提出用)のみを提出してください、とWeb上でお願いしています。

また、必要に応じて自身で控えを作成、提出年月日の記録・管理をするようにも呼びかけています。

申告書等の提出事実を証明する方法

収受日付印が押されなくなると、申告書等の提出事実を証明する方法はどのようにすればいいのでしょうか。

例えば金融機関で融資を受ける場合、個人で奨学金の申請を行う場合、保育園の手続きする場合等に確定申告書の控えを要求されることがあります。

この確定申告書控えについては「収受印があること」が要件になっていることが多く、収受印がない控えでは、収入や所得金額等が証明できないため、各種手続きに利用できない可能性が大です。

当分の間の対応として、窓口で交付する「リーフレット」(申告書等の提出事実等の確認方法をご案内するもの)に、申告書等を収受した「日付」や「税務署名」を記載した上で、希望者にお渡しすることを検討しているそうです。

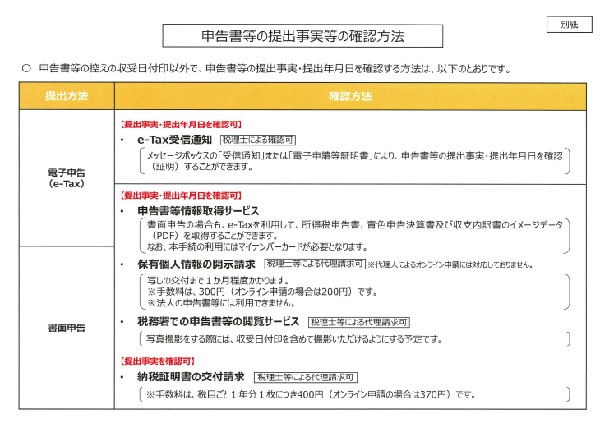

申告書等の控えの収受日付印以外で、申告書等の提出事実・提出年月日を確認する方法

e-Taxなら提出した事実を証明できる

e-Taxを利用した申告であれば、申告等データの送信が完了した後に、税務署からの「受信通知」がメッセージボックスに格納されます。

ここから申告書等のPDFファイルを無料でダウンロードすることができ、こちらには受付日時等が記載されます。

旧来の控えの役割を果たすものが欲しい人はe-Taxを活用しなさいね、という風に聞こえますね。

申告書等情報取得サービスを利用する

申告書等を書面提出した場合でも、e-Taxを利用して申告書等のイメージデータ(PDFファイル)を取得することができます。

なお、この申告書等情報取得サービスを利用するには、マイナンバーカードが必要となります。

保有個人情報の開示請求をする

税務署に「開示請求書」等を提出することによって、保有個人情報の開示請求ができます。

ただし、申告書等の写しの交付まで約1ヶ月かかります。

また、法人の申告書等には利用できません。

税務署での申告書等の閲覧サービスを利用する

税務署で申告書等を閲覧できるサービスがあります。

写真撮影が認められ、収受日付印が押された申告書等の撮影ができます。

金融機関や学校、地方公共団体へ国税庁は周知をする

国税庁は、金融機関(銀行・信用金庫・信用組合)のほか、補助金や助成金などを担当する都道府県・市区町村を含む行政機関などに対して、これまでも周知を行ってきたとしていますが、令和7年1月までに改めて、国税庁・国税局・税務署から、丁寧に周知していくそうです。

また、令和7年1月以降においても、収受印の押なつされた控えの提出を求める金融機関等がある場合は、国税当局から説明を行うとしています。

まとめ

申告書等の控えに収受日付印を押さなくなるのは、税務行政のDXを進める一環の措置とのことなのですが、便利な機能が増えて利便性が向上する方が多い一方、インターネット等のサービスを上手く使えない方にとっては不便になることは確かです。いちいち手続きをするのは大変です。

また、不便ならまだしも「手続き等ができない人」が出てきてしまわないか、少し心配になります。

金融機関等が収受日付印のない申告書等の提出で納得するのか疑問も残ります。収受日付印のない申告書等ならいくらでも偽造できますから。

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| その他税金関連

|

最新記事

| 2025年 03月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 | |||||

プロフィール

税理士 米津晋次

アーカイブ

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月