《コラム》固定資産税が納得できないとき

こんにちは。名古屋市緑区の税理士 米津晋次です。

不動産を所有の方には、市区町村役場から「固定資産税の通知書」が届いているのではないでしょうか。

私も「今年もいやな手紙がまた来たか」と毎年思ってしまいます(笑)。

まずは、固定資産税の基礎について確認しておきましょう。

《固定資産税の基礎》

【固定資産税は賦課課税方式の税金】

所得税などは原則として「確定申告」により税額が確定する税金ですが、

固定資産税は、市町村が所有する土地や家屋を一方的に評価し、税金を決定して納税を求める方式です。

このように税額が決まるものを「賦課課税方式」といいます。

自動車税や住民税、事業税、不動産取得税なども同様に「賦課課税方式」の税金です。

【固定資産税は誰に課税するのか】

固定資産税は、毎年1月1日に固定資産を所有している人に課税されます。

新築の場合は、1月1日までに”完成”していれば課税されます。

登記の有無や、引っ越ししたかどうかには関係ありませんので注意が必要です。

したがって、節税という意味では新築工事の完成は急いで12月中にしない方が有利となります。

逆に家屋の取り壊しの場合は、12月中に完了させるといいですね。

年の途中で売買した場合には、多くの場合、売主と買主で固定資産税を精算します。

売主は、1月1日から12月31日までの1年分の固定資産税を負担するからです。

なお、固定資産税の税率は通常1.4%です。

ただし、多くの地域では固定資産税だけでなく

都市計画税(税率0.3%)も課税されていて、合わせた税率は1.7%になっています。

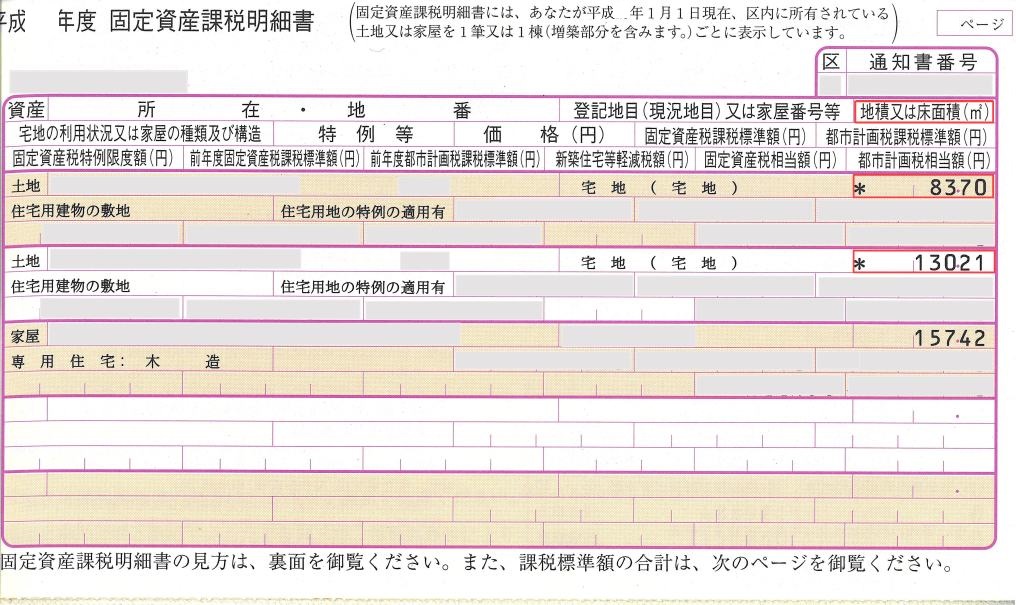

【評価はどのようにされるのか】

まず、家屋の評価は、次のようにされます。

(1)まず、その家屋と同じものをその場所に新築するものとした場合に必要とされる建築費を求める。

(2)そして、その家屋の建築後の経過年数に応じて減価(傷んだ分)を考慮して評価額を決定する。

木造なら50%、鉄骨造なら60%、RC造なら70%が目安でしょう。

一方、土地の評価はおおむね地価公示価格(時価)の70%となるように評価されています。

なそ、これらは、3年に一度見直されます。

平成26年度は評価替えの年ではありませんので、原則として評価額は据え置かれています。

また、固定資産税の計算に際しては、新築住宅や小規模住宅用地などの軽減がされたり、

農地などのように評価額が低くされているものもあります。

《固定資産税に納得ができないとき》

固定資産税は上記で説明したように、市町村が一方的に不動産を評価し、課税する税金です。

そのため、その評価額などについて納得できない場合もあります。

また、過去には市町村役場の計算ミスもありました。

そんな場合には、次の制度が設けられています。

納得できないまま不満を持つよりも、その制度を利用されてはいかがでしょうか。

【まずは縦覧を】

税額が、近隣のほかの同じような不動産のものと比較してほぼ同じであれば納得できますよね。

それを確認するための制度が「縦覧」です。

土地所有者は「土地価格等縦覧帳簿」を、家屋の所有者は「家屋価格等縦覧帳簿」をその固定資産が所在する市区町村役場で縦覧することができます。

ただし、いつでも縦覧できる訳ではありません。

平成26年度は、4月1日から4月30日までの平日になっています。

【不服なら審査申出】

縦覧でほかの不動産と比較し評価額について不服があるときには、「固定資産評価審査委員会」に対して「審査申出」をすることができます。

審査の申出期間についても納税通知書の交付を受けた日後60日までという期限がありますので注意が必要です。

また、評価額以外の事項について不服がある場合は、市町村長に対して文書により異議を申立てることができます。

《そのほかのプチ知識》

【利用状況が変わる場合などは連絡を】

市町村がすべての不動産の最新の状況について把握することは不可能です。

特に建物を取り壊したり、用途の変更などをした場合は、市町村役場の固定資産税課へ連絡してください。

固定資産税が安くなる場合があります。

【固定資産税の減免】

災害に遭ったり生活扶助を受けるなど、特別な事情にで固定資産税の納税が困難な場合には、減免が受けられることがあります。

市町村役場へ確認をしてください。

【投稿者:税理士 米津晋次】