《コラム》NISAの注意点と活用ポイント(3)

NISAの注意点と活用法について解説しています。

ニーサ(NISA)とは、「少額投資非課税制度」の略で、専用口座内での次の税金が「非課税」になる制度です。

株式や株式投資信託等の

(1)配当、収益分配金

(2)売却益

今回は、その3回目になります。

※このコラムは、2013年11月20日現在の税制で書いたものです。

→NISAの注意点と活用法(1)へ

→NISAの注意点と活用法(2)へ

NISAの注意点(6)-非課税枠の未使用分を翌年へ繰越できない!!

毎年100万円の非課税枠があるのですが、枠いっぱいの投資を行わなかった場合でも、その年の非課税枠の空きを翌年へ繰越すことはできません。

(誤)2014年購入なし→2015年の非課税枠200万円

(正)2014年購入なし→2015年の非課税枠100万円

ただ、非課税枠いっぱいを無理して使うのもいかがかと思います。

投資商品選びよりも枠を埋めることに気がいってしまい、その結果損失を出すことになってはいけません。

あまり非課税枠にとらわれないようにしましょう。

NISAの注意点(7)-特定口座等への移管する場合の取得価額に注意!!

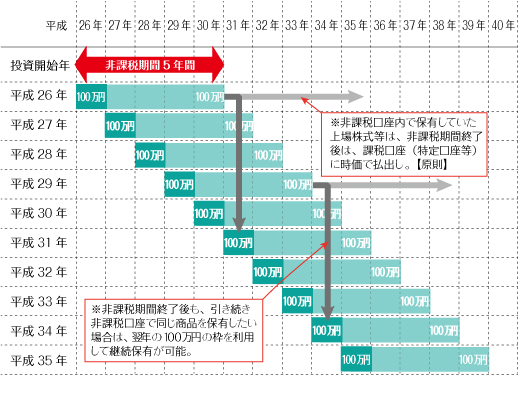

NISAを利用し、各年5年間の期限がくると、口座内に残っていた株式等をまた次にはじまるNISA口座の年度分に移管するか、それとも特定口座等に移管するかしなくてはいけません。

その際に取得価額が変更されます。

実際に購入した取得価額から、その期限到来時の時価に変更されてしまうのです。

そうすると、次のようなことが起こりえます。

100万円で購入した株式の期限時の時価が80万円に値下がりしていた場合において、その株式を特定口座に移管し、その後90万円で売った場合を考えてみます。

本来なら100万円で購入した株式を90万円で売却した訳ですから、10万円の売却損が発生し、税金の負担はないはずです。

しかし、NISA口座から特定口座に移管したことで、取得価額は期限到来時の80万円になったために、90万円で売ったときには10万円の売却益が発生したものとされ、税金の負担が発生してしまう、ということです。

NISA口座内で100万円から80万円に下がったことが一切考慮されないのです。

移管時には注意が必要です。

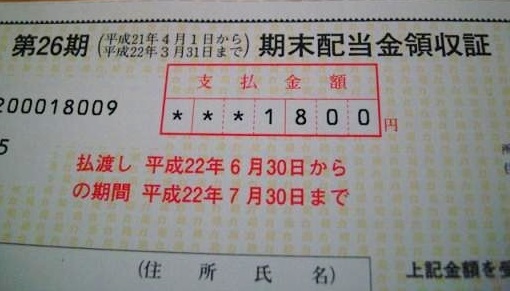

NISAの注意点(8)-配当金等の受取り方にも注意が必要!!

株式の配当金や投資信託の収益分配金の受取り方にも注意が必要です。

配当金等を郵便局や銀行口座で現金で受け取ると非課税にならないのです。

配当金等を受け取るときは、必ずNISA口座で受け取ることにしてください。

(「株式数比例配分方式」

今回はここまでです。

次回は、活用法についてご説明いたしましょう。

→NISAの注意点と活用法(1)へ戻る

→NISAの注意点と活用法(2)へ戻る

→NISAの注意点と活用法(4)へ

【投稿者:税理士 米津晋次】